板挟みの中間管理職だからこそ知っておきたい資産運用の基本

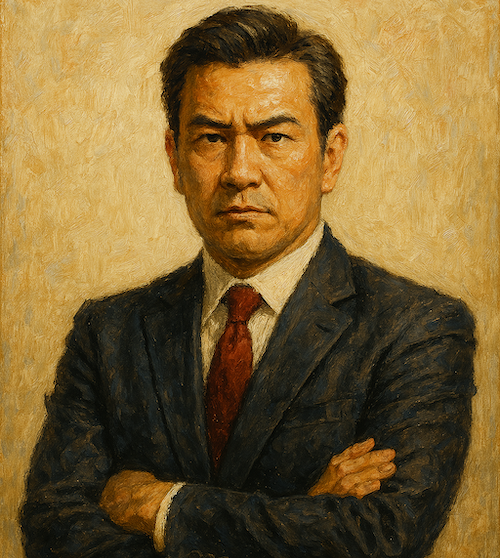

私は2代目のたたき上げ社長として、経営者と社員の狭間で数多くの困難を経験してまいりました。

特に管理職時代は、上司からの理不尽な要求と部下からの期待の板挟みに悩み、将来への不安を抱えながら日々を過ごしていました。

そんな中で痛感したのは、給与だけに頼った生活の限界でした。昇進しても責任ばかりが重くなり、思うように収入が増えない現実。管理職という立場上、残業代も支給されず、成果への重圧だけが増していく状況で、「このままでは将来が不安だ」と感じたのが資産運用を始めるきっかけでした。

今回は、そんな私の経験を踏まえ、忙しい中間管理職の皆様にこそお勧めしたい「長期投資による資産運用」について詳しく解説いたします。

長期投資が中間管理職に最適な3つの理由

時間制約の中でも実践可能な投資スタイル

中間管理職の皆様は、上司への報告、部下のマネジメント、顧客対応など、多岐にわたる業務に追われています。

そんな中で、毎日株価をチェックしたり、頻繁に売買を行ったりする時間的余裕はありません。

長期投資は、一度投資方針を決めれば、基本的には「放置」できる投資スタイルです。数年から数十年単位での投資を前提としているため、日々の値動きに一喜一憂する必要がなく、本業に集中しながら資産形成を進めることができます。

心理的負担の軽減効果

管理職として日々ストレスを抱える中で、投資でさらにストレスを増やすのは本末転倒です。

短期投資では毎日の値動きが気になり、仕事中でも投資のことが頭から離れなくなる可能性があります。

長期投資では、短期的な値動きは「雑音」として捉え、長期的なトレンドに注目します。

これにより、投資による心理的負担を最小限に抑えながら、本業のパフォーマンスを維持することができます。

本業との相乗効果

経営者や管理職としての経験は、実は長期投資において大きなアドバンテージになります。

事業の将来性を見極める目、リスク管理の感覚、長期的な視点での判断力など、普段の業務で培った能力を投資にも活かすことができるのです。

複利効果とは?雪だるま式にお金が増える仕組みを分かりやすく解説

複利と単利の決定的な違い

複利効果を理解するために、まず単利との違いを確認しましょう。

単利は元本にのみ利息が付く仕組みですが、複利は元本だけでなく、過去に受け取った利息にも利息が付く仕組みです。

例えば、100万円を年利5%で運用する場合を考えてみましょう。

単利であれば、毎年5万円ずつ利息が付き、10年後は150万円になります。しかし複利では、2年目は105万円に対して5%の利息が付くため、利息は5万2500円となります。この差が年を追うごとに拡大し、10年後には約162万円となり、単利との差は12万円以上になります。

運用期間が長いほど威力を発揮

複利効果の真の威力は、運用期間が長くなるほど顕著に現れます。

上記の例を20年、30年と延ばしてみると、その差は驚くほど大きくなります。

20年後の場合、単利では200万円ですが、複利では約265万円となり、65万円もの差が生まれます。30年後になると、単利250万円に対し、複利では約432万円と、実に182万円もの差が生まれるのです。

この「時間の力」こそが、長期投資の最大の武器であり、早く始めるほど有利になる理由なのです。

忙しい管理職でも実践できる長期投資戦略

投資信託を活用した分散投資

個別株式の選定や売買タイミングの判断は、投資の専門知識と相当な時間を要します。

忙しい管理職には現実的ではありません。そこでお勧めするのが投資信託を活用した分散投資です。

投資信託は、多くの投資家から集めた資金を専門家が運用する商品です。

一つの投資信託で数十から数百の銘柄に分散投資できるため、個別銘柄のリスクを大幅に軽減できます。また、運用は専門家に任せられるため、忙しい方でも手軽に始められます。

特に、日本株、米国株、新興国株、債券などに幅広く分散投資できるバランス型ファンドや、世界中の株式に投資する全世界株式ファンドは、初心者にも取り組みやすい選択肢です。

積立投資(ドルコスト平均法)の効果的活用

管理職の皆様には、毎月一定額を投資する「積立投資」を強くお勧めします。

これはドルコスト平均法とも呼ばれ、価格が高い時には少ない口数を、価格が安い時には多くの口数を自動的に購入する仕組みです。

この方法により、購入価格の平準化が図れ、高値掴みのリスクを軽減できます。また、毎月自動的に投資が実行されるため、投資タイミングを悩む必要もありません。

給与から天引きされる感覚で、無理なく資産形成を続けることができます。

手数料を抑える重要性

長期投資において、手数料は複利効果に大きな影響を与えます。年間1%の手数料の差でも、30年間の運用では最終的な資産額に20%以上の差が生まれることもあります。

ネット証券の活用、ノーロード(購入手数料無料)の投資信託の選択、信託報酬の低いインデックスファンドの活用など、手数料を抑える工夫を心がけましょう。これらの小さな積み重ねが、長期的には大きな差となって現れます。

まけしら社長が実践する長期投資のポイント

感情に左右されない投資ルールの設定

私が管理職時代から実践しているのは、明確な投資ルールの設定です。

市場が暴落した時、つい慌てて売却したくなる気持ちは理解できます。しかし、そこで感情的な判断をしてしまうと、長期投資の効果を台無しにしてしまいます。

「毎月○万円を投資する」「市場の動向に関係なく継続する」「○年間は売却しない」といった明確なルールを設定し、それを遵守することが成功の鍵です。

経営においても感情的な判断は禁物であるように、投資においても冷静で一貫した姿勢が重要なのです。

定期的な見直しのタイミング

長期投資といっても、完全に放置するわけではありません。年に1〜2回程度、投資方針や資産配分の見直しを行うことをお勧めします。

特に、ライフステージの変化(昇進、結婚、子供の誕生など)や市場環境の大きな変化があった際は、投資方針の調整が必要な場合があります。

ただし、頻繁な見直しは逆効果になることもあるため、冷静な判断が求められます。

リスク管理の考え方

経営者として学んだリスク管理の考え方は、投資においても非常に有効です。「卵を一つの籠に盛るな」という格言通り、分散投資によってリスクを軽減すること、自分のリスク許容度を正確に把握すること、余裕資金での投資を心がけることなどが重要です。

また、投資は「余裕資金」で行うことが鉄則です。生活費や緊急時の資金まで投資に回してしまうと、心理的な余裕を失い、長期投資を継続することが困難になります。

まとめ:長期投資で築く安定した将来への備え

中間管理職という立場は、多くの責任と重圧を伴いますが、同時に将来への備えを真剣に考える重要な時期でもあります。長期投資による資産運用は、忙しい皆様でも無理なく続けられる現実的な選択肢です。

複利効果という強力な武器を活用し、時間を味方につけることで、着実に資産を築くことができます。

重要なのは、完璧を求めすぎずに、まず始めることです。小さな一歩でも、継続することで大きな成果につながります。

板挟みの辛さや将来への不安を抱える皆様にとって、長期投資は心の支えとなり、より充実した人生を送るための基盤となることでしょう。

今日という日が、皆様の資産運用における記念すべきスタートの日となることを心より願っております。

コメント