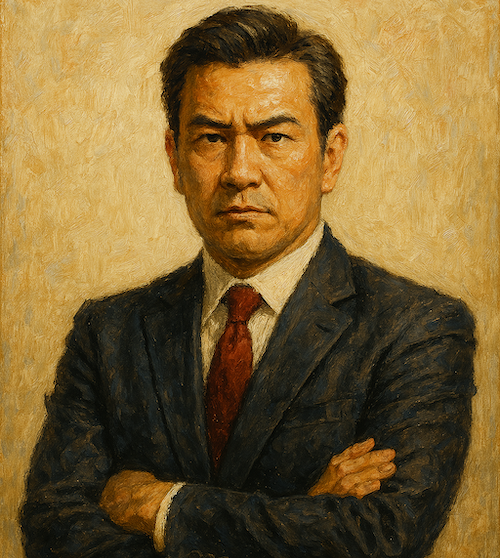

まけしらです。2代目として会社を引き継いでから、もう10年以上が経ちました。この間、会社の資金繰りから個人の資産運用まで、本当に多くのことを学ばせてもらいました。

特に印象深いのは、リーマンショック後の厳しい時期です。あの時、会社の資金を一つの投資先に集中させていた取引先が倒産する姿を目の当たりにして、「分散投資の重要性」を痛感したんです。それは個人の資産運用でも同じことが言えると気づいたんですね。

中間管理職の皆さんも、上司からの成果要求と部下からの突き上げに挟まれて、将来への不安を抱えていることでしょう。だからこそ、今回は私が実践している「ポートフォリオのリバランス」について、できるだけわかりやすくお話ししたいと思います。

ポートフォリオリバランスの基本概念

リバランスって聞くと、なんだか難しそうに感じませんか?でも実は、これって会社経営でも日常的にやっていることなんです。

例えば、うちの会社でも事業部門ごとに予算配分を決めますよね。でも、年度途中で売上が好調な部門があれば追加投資を検討するし、逆に不調な部門があればリソースを見直す。これがまさに「リバランス」の考え方なんです。

個人の資産運用でも同じです。最初に「株式60%、債券30%、現金10%」といった資産配分を決めたとしても、株価が上がれば株式の比率が増えるし、下がれば減る。この時に、元の配分に戻すのがリバランスです。

なぜこれが重要かというと、放置しておくとリスクが偏ってしまうからです。例えば、株価が大幅に上昇して株式比率が80%になったとしたら、次の暴落時のダメージが当初の想定より大きくなってしまいます。

リバランス手法の具体的な選択肢

私が実際に使っている方法は大きく分けて2つあります。

定期的リバランス(時間ベース) これは3ヶ月や半年、1年といった決まったタイミングでリバランスする方法です。私は年2回、決算期と中間期に合わせて見直しています。会社の決算チェックと一緒にやれば忘れませんしね。

メリットは管理が簡単なこと。デメリットは、市場が大きく動いた時にタイミングが合わないことがあることです。

トリガーベースリバランス(閾値ベース) これは、当初の配分から一定以上乖離した時にリバランスする方法です。例えば「株式比率が目標の60%から±5%を超えたら調整する」といった感じです。

私の場合、株式比率が55%を下回るか65%を上回ったらリバランスするルールにしています。これだと市場の動きに合わせてタイムリーに対応できるんです。

正直、どちらが良いかは人それぞれです。私のように経営で数字を見慣れている人なら後者がおすすめですが、忙しくて頻繁にチェックできない方は前者の方が現実的でしょう。

年齢・ライフステージ別の資産配分戦略

これは本当に大切なポイントです。私自身、20代の頃と今では全く違う配分にしています。

20-30代:攻めの資産配分 この世代は時間が最大の武器です。多少のリスクを取っても、長期間で回復できる余裕があります。株式70-80%、債券10-20%、現金10%程度でも良いでしょう。

ただし、中間管理職になりたての頃は収入が不安定になりがちです。上司からの無茶振りで残業代が出なかったり、部下のミスの責任を取らされたり…そんな時に備えて、現金比率は少し高めにしておくことをおすすめします。

40-50代:バランス重視の配分 この世代が一番悩ましいんです。私もまさにこの世代ですが、子供の教育費や住宅ローン、親の介護など、出費がピークになります。

私の現在の配分は株式60%、債券25%、現金15%です。攻めすぎず、守りすぎず。中間管理職として板挟みになることが多い世代だからこそ、資産運用でも安定を重視しています。

60代以降:守りの資産配分 退職後は安定した収入を確保することが最優先です。株式40-50%、債券40-50%、現金10%程度が目安でしょう。

ただし、最近は人生100年時代と言われます。完全にリスクを避けるのではなく、ある程度の成長性も確保しておく必要があります。

コスト効率を考慮したリバランス実践術

ここで注意したいのが取引コストです。私も最初の頃、頻繁にリバランスして手数料貧乏になった経験があります。

取引手数料との兼ね合い ネット証券なら売買手数料は安いですが、それでも頻繁に取引すれば積み重なります。私は「調整額が10万円以下なら次回まで待つ」というルールにしています。

税務上の注意点 特定口座(源泉徴収あり)を使っていても、利益確定のタイミングには注意が必要です。NISA口座を活用してリバランスすれば税金がかからないので、可能な限りNISA内で調整するようにしています。

効率的なリバランス頻度の見極め 私の経験では、年2回程度が最適です。あまり頻繁だとコストがかさみますし、放置しすぎるとリスクが偏ります。

まけしら社長流・実践的リバランス管理術

忙しい経営者や中間管理職でもできる、私なりの管理方法をお教えします。

Excelでの簡単管理 証券会社のサイトから月末残高をダウンロードして、簡単なExcelシートで管理しています。目標配分との乖離が一目でわかるようにしておけば、リバランスのタイミングが判断しやすくなります。

失敗談から学ぶ注意点 以前、ITバブル崩壊の時に慌ててリバランスして、底値で売ってしまったことがあります。市場が大きく動いている時こそ冷静に、機械的にルールを守ることが大切だと学びました。

部下から「社長、株価が下がってますけど大丈夫ですか?」と心配されることもありますが、そんな時こそ「これがリバランスのチャンスだ」と前向きに考えるようにしています。

長期視点での資産成長戦略 中間管理職は日々のストレスが多く、つい短期的な値動きに一喜一憂してしまいがちです。でも、資産運用は長期戦です。10年、20年後の自分を想像して、着実に資産を積み上げていくことが重要です。

まとめ – 継続可能な資産運用のために

ポートフォリオのリバランスは、決して難しいものではありません。会社経営と同じで、計画を立て、定期的に見直し、必要に応じて調整する。ただそれだけです。

中間管理職として日々の業務に追われる中でも、将来への備えは欠かせません。上司からの理不尽な要求や部下からのプレッシャーに負けず、自分の人生をしっかりとコントロールしていくために、資産運用は強力な武器になります。

最初は小さな金額から始めても構いません。大切なのは始めること、そして継続することです。皆さんの資産が着実に成長し、より豊かな人生を送れることを心から願っています。

一緒に頑張りましょう!

コメント